CBDC - Czym są cyfrowe waluty banków centralnych?

Na przestrzeni ostatnich lat wokół CBDC narosło wiele mitów, a sam temat stanowi często okazję do prowadzenia niekończących się sporów na temat prawdziwych celów wprowadzenia CBDC. Zapraszamy do materiału!

Na skróty

- Wstęp

- Definicja - czym są CBDC?

- Historia

- CBDC a FIAT - różnice

- Przykłady krajów prowadzących intensywne prace nad CBDC

- Podsumowanie

Wstęp

Świat finansów ewoluuje w zawrotnym tempie. Ostatnie lata upłynęły pod znakiem dynamicznego rozwoju tak wielu technologii, w tym blockchain i kryptowalut, które stawiają przed tradycyjnymi systemami płatniczymi nowe wyzwania. W odpowiedzi na te trendy, banki centralne na całym świecie badają i wdrażają cyfrowe waluty banków centralnych (CBDC).

Zainteresowani z grubsza podzielili się na dwa obozy - zwolenników, którzy w CBDC upatrują szansy na naprawę kulawego, przestarzałego systemu, oraz, rzecz jasna, przeciwników - Ci z kolei traktują CBDC jako kolejne narzędzie do kontroli obywateli, którego wprowadzenie ostatecznie odbierze ludziom resztki wolności i uczyni z nich niewolników. Ale zacznijmy od początku.

Czytaj też: Bitcoin - mocne i słabe strony "króla kryptowalut".

Czym są CBDC i jak różnią się od tradycyjnych pieniędzy? W tym artykule przyjrzymy się bliżej tej rewolucyjnej koncepcji, prześledzimy historię jej powstania i przedstawimy przykłady krajów, które aktywnie prowadzą prace nad wprowadzeniem własnych CBDC.

Czym są CBDC?

Zgodnie z informacjami zamieszczonymi na stronie Narodowego Banku Polskiego: CBDC – Central Bank Digital Currency. Bank Rozrachunków Międzynarodowych (BIS) definiuje pieniądz cyfrowy banku centralnego, CBDC, jako zobowiązanie banku centralnego, wyrażone w obowiązującej jednostce rozrachunkowej, które służy jako środek wymiany oraz środek przechowywania wartości.*

W istocie CBDC to właśnie cyfrowe reprezentacje walut emitowanych przez banki centralne. W przeciwieństwie do tradycyjnych pieniędzy (FIAT), które istnieją w formie fizycznej (banknoty, monety) lub cyfrowej (depozyty bankowe), CBDC są przechowywane i zarządzane w oparciu o technologię cyfrową - blockchain. Oznacza to, że CBDC nie są fizycznymi przedmiotami, ale raczej jednostkami danych, które mogą być przekazywane i przechowywane elektronicznie.

Historia CBDC

Pomysł CBDC nie jest bynajmniej nowy. Pierwsze koncepcje cyfrowych walut banków centralnych pojawiły się już w latach 90. XX wieku. Jednak dopiero w ostatnich latach, wraz z rozwojem technologii blockchain i kryptowalut, wprowadzenie CBDC zaczęło stawać się coraz bardziej realne, a rządy poszczególnych krajów rozpoczęły intensywne prace nad nimi.

Czytaj też: Jak i gdzie kupić Bitcoin za złotówki w Polsce?

Głównym impulsem do rozwoju CBDC, przynajmniej w teorii, jest potrzeba dostosowania tradycyjnych systemów płatniczych do realiów XXI wieku. Transakcje cyfrowe stają się coraz bardziej powszechne, a systemy oparte na gotówce i tradycyjnych pieniądzach (FIAT) stają się coraz mniej wydajne i elastyczne. CBDC oferują potencjalne rozwiązania problemów, takich jak:

- Wysokie koszty transakcji transgranicznych

- Niedostępność usług finansowych dla części społeczeństwa

- Ograniczona przejrzystość systemu finansowego

- Ryzyko związane z kryptowalutami emitowanymi przez podmioty prywatne

Czym właściwie CBDC różni się od walut tradycyjnych w formie cyfrowej?

W przeciwieństwie do tradycyjnych systemów płatniczych, które opierają się na pośrednikach, takich jak np. banki komercyjne, operatorzy pokroju Visa lub Mastercard, systemie SWIFT i innych, waluty cyfrowe wykorzystują technologię blockchain do bezpośredniego rejestrowania i weryfikacji transakcji przez bank centralny. To rozwiązanie eliminuje potrzebę udziału pośredników i stanowi zapewne mokry sen wielu rządów i reprezentujących je banków centralnych.

Czytaj też: Bezpieczne przechowywanie kryptowalut - wszystko co musisz wiedzieć.

Dodatkowo, wprowadzenie CBDC połączone z całkowitym wyeliminowaniem gotówki, chcąc nie chcąc, doprowadzi do całkowitej (potencjalnej lub nie) kontroli emitenta nad wszystkimi jednostkami tej waluty, a co za tym idzie zwiększy jego kontrolę do maksimum. To główne zagadnienie, które nieodmiennie grzeje zwłaszcza przeciwników CBDC.

Jak to zwykle bywa w przypadku nowych technologii - są one jedynie narzędziem i to od nas, ludzi, zależy, w jaki sposób je wykorzystamy. Czy posłużą ułatwieniu codziennego życia i rozwojowi, czy przeciwnie - wykorzystane przez ludzi o złych intencjach, zostaną zaprzęgnięte do realizacji nie do końca chwalebnych celów.

Przykładowe kraje prowadzące prace nad CBDC

- Chiny: Chiny od lat prowadzą zaawansowane badania nad CBDC, określanym jako e-CNY. W 2020 roku pilotażowy program e-CNY został uruchomiony w kilku wybranych miastach. E-CNY ma na celu zastąpienie gotówki i ułatwienie transakcji cyfrowych. Chiny są liderem w dziedzinie CBDC i ich doświadczenia z e-CNY będą miały znaczący wpływ na rozwój CBDC w innych krajach.

- Szwecja: Szwecja prowadzi prace nad e-koroną, która ma zastąpić fizyczną koronę szwedzką. Celem jest stworzenie bardziej wydajnego i elastycznego systemu płatniczego. Już teraz transakcje gotówkowe w Szwecji stanowią margines, a całe społeczeństwo w pełni oswoiło się z transakcjami bezgotówkowymi.

- Bahama: Nieco egzotyki - Bahama w 2020 roku jako pierwszy kraj na świecie wprowadziła cyfrową walutę banku centralnego - Sand Dollar. CBDC ma na celu zwiększenie integracji finansowej i promowanie innowacji. Sand Dollar jest oparty na technologii blockchain i może być używany do dokonywania płatności za towary i usługi.

- Nigeria: Nigeria w 2021 roku uruchomiła eNaira, aby ułatwić dostęp do usług finansowych i promować wzrost gospodarczy. eNaira ma na celu zwiększenie włączenia finansowego i zmniejszenie zależności od gotówki. Nigeria jest największą gospodarką Afryki i warto nadmienić, że pomysł całkowitego wycofania gotówki i przejścia na eNaira spotkał się w Nigerii ze sporymi protestami obywateli.

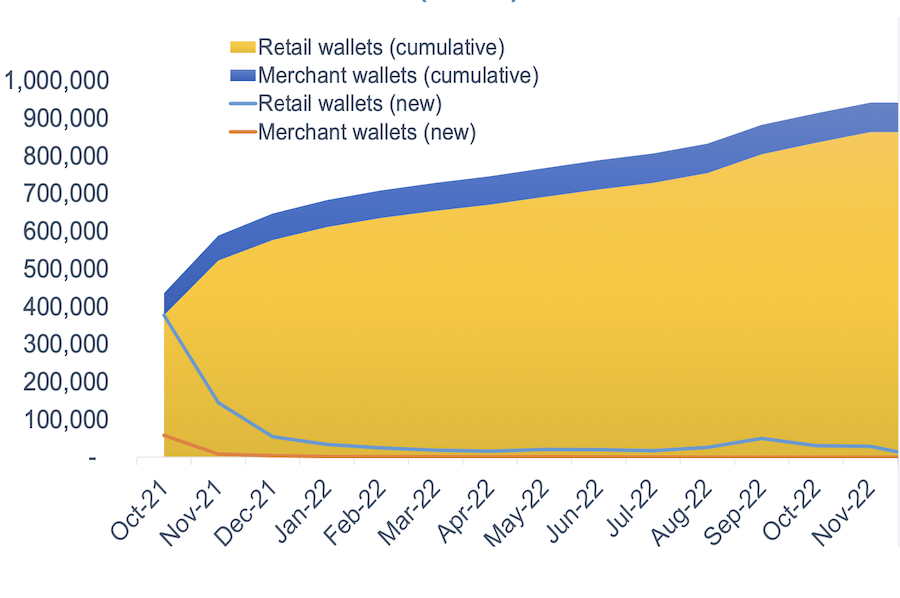

Pozostańmy na chwilę w Nigerii. By zobrazować zainteresowanie obywateli CBDC, posłużymy się wykresem pochodzącym z pracy wykonanej na zlecenie Międzynarodowego Funduszy Walutowego przez Jookyung Ree, pt. Nigeria’s eNaira, One Year After.

Źródło: https://www.imf.org/en/Publications/WP/Issues/2023/05/16/Nigerias-eNaira-One-Year-After-533487

Zgodnie z zamieszczonymi tam danymi, e-portfel eNaira został pobrany w przybliżeniu 860,000 razy, co przy społeczeństwie liczącym przeszło 218 mln obywateli mówi samo za siebie.

Podsumowanie

CBDC to rewolucyjna koncepcja, która może znacząco zmienić sposób funkcjonowania systemu finansowego. Chociaż technologia jest jeszcze w fazie rozwoju, coraz więcej krajów aktywnie bada i wdraża CBDC. Należy jednak pamiętać, że CBDC wiążą się z pewnymi wyzwaniami, takimi jak kwestie prywatności, cyberbezpieczeństwa i integracji z istniejącymi systemami finansowymi.

Przyszłość CBDC jest niepewna, ale ich potencjał jest niekwestionowany. CBDC mogą stać się kluczowym elementem nowego, bardziej wydajnego i inkluzywnego systemu finansowego lub, jak twierdzi druga strona odwiecznego sporu - staną się czymś na kształt cyfrowych kajdan i jednym z filarów pełnej kontroli rządów nad finansami obywateli - z możliwością ich zablokowania w dowolnej chwili.

* Źródło: https://nbp.pl/wp-content/uploads/2022/09/raport-cbdc.pdf